決算書の中でも貸借対照表(バランスシート:B/S)は、初めて見る人にとってかなり分かりにくいです。

ただ、貸借対照表は「企業がどのようにお金を運用しているか」を表す重要な書類でもあります。損益計算書だけでは、会社の外見しか見えません。売上や利益の額などしか損益計算書から判断できないため、本来はその中身まで見なければいけません。

例えば、いくら売上や利益が多かったとしても、そのほとんどを借金で運営していれば、危険な状況であることは誰でも分かります。こうした財務状況の中身を見るために、貸借対照表が活躍します。経営者にとって苦手な項目でもありますが、事前に中身を把握しなければいけません。

そこで、「会社の資産や負債、純資産について、どのように理解すればいいのか」について確認していきます。

貸借対照表・バランスシート(B/S)を理解する

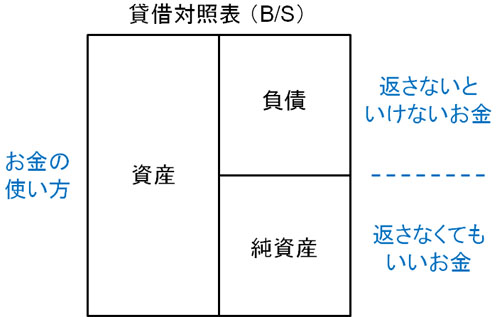

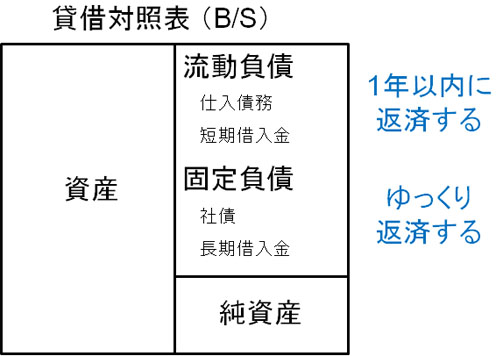

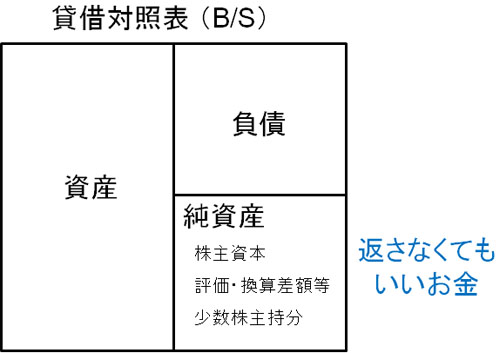

お金をどのように調達し、そのお金をどのように運用しているかを表したものが貸借対照表(バランスシート)です。貸借対照表は大きく3つに分かれており、それぞれ資産、負債、純資産となっています。それぞれについて貸借対照表での表示場所が決まっており、資産は左側、負債は右上、純資産は右下に配置されています。

貸借対照表の左(資産)と右(負債+純資産)では、必ず左右が一致しています。それぞれバランスが取れているので、バランスシートとも呼ばれます。

- 資産 = 負債 + 純資産

資産とは、会社が保有しているもの全てを指します。銀行に預けている現金や会社内にあるパソコン、保有している土地、株なども含めてすべてが資産です。

お金を使ってパソコンを購入したり工場を建てたりすると、それだけ資産が増えていきます。つまり、「お金をどのように運用しているのか」を表すものが資産であるといえます。

ただ、資産を購入するためにはお金を用意しなければなりません。そこで、お金をどのように調達したかを示すものが右側(負債+純資産)にきます。このとき、ザックリと以下のようになると考えるといいです。

負債とは、簡単に考えると借金のことです。将来、必ず返さないといけないお金は負債にきます。銀行から借入してお金を集めた場合、負債が大きくなります。

ただ、集めたお金の中には、返さなくても良い場合があります。例えば、それまでに自社で頑張って稼いだお金は返す必要がありません。また、株を購入してもらうなどの場合も同様に返済義務はありません。これら返さなくてもいいお金は純資産として分けます。

当然ながら、「集めたお金」と「お金の運用方法」は一致していなければ話がおかしくなります。だからこそ、貸借対照表は左右が一致するのです。

貸借対照表・バランスシートの上下をみる

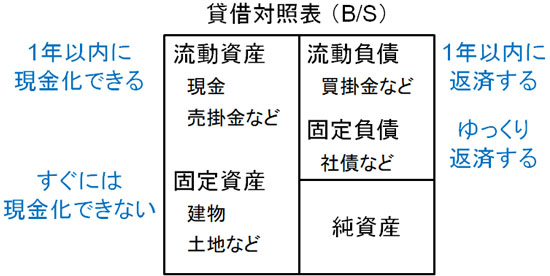

ここまでの話は、貸借対照表の左右での解説でした。次に、上下の見方について話していきます。上と下では、「1年以内」というキーワードで分類わけします。

例えば、1年以内に現金化できる資産であれば、資産側(左側)の上の方に記載されます。銀行に預けている現金はすぐに活用できますし、倉庫に眠っている在庫(棚卸資産)も商品として売れば現金に換えることができます。このように、比較的すぐにお金に変えられる資産を流動資産といいます。

一方、工場や土地なども会社が保有する資産であるものの、すぐに現金化することはできません。工場を売ると、商品を作れなくなるので困ってしまいます。同じことが土地にもいえます。これらの資産は流動性がないため、固定資産と表現します。

重要なのは、流動性の高い資産が貸借対照表の上にきて、現金化しにくい固定資産が下にくるということです。

これは負債でも同じことがいえます。一年以内に返済しなければいけないお金を流動負債と呼び、貸借対照表の上に記載されます。一方、1年以上かけてゆっくりと返済していくものは固定負債と呼ばれ、下に書かれます。

純資産の場合、そもそも返済義務がないので資産や負債のように「流動」や「固定」などの概念はありません。純資産だけは、そこにどっしりと構えます。

このように、まずは貸借対照表に書かれている項目や上下の関係を理解する必要があります。大まかでもいいので、これらをあらかじめ学んでおくと、ようやく貸借対照表に書かれていることが分かるようになります。

企業の財務状況の内部まで確認するためには、貸借対照表が読めなければいけません。これらを理解するため、まずは概要だけでもいいので押さえるおきましょう。

貸借対照表の資産(流動資産、固定資産)

それでは、実際の中身について確認していきます。まずは、貸借対照表の資産の部についてです。会計での資産とは、企業がもっているお金や道具など全てを含みます。

そのため前述の通り現金に限らず、会社が保有している机やいす、パソコンも資産です。自社で保有しているビルや工場、そこで稼働している機械も資産です。ビジネスを行う上で企業が購入したものすべてが資産だと考えましょう。形のないもの(特許など)も資産に分類されます。

そこで、以下では各項目の中身について理解しましょう。

流動資産の中身を学ぶ

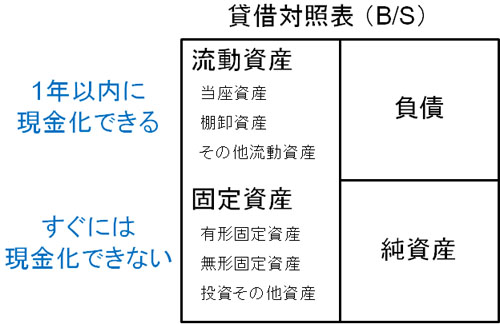

1年以内に現金化できるものが流動資産であり、すぐに現金化できないものが固定資産です。また、同じ流動資産の中でも、上から下にくるほどお金に変えにくくなると考えてください。

流動資産はその性質によって「当座資産」「棚卸資産」「その他流動資産」の3つに大きく分かれます。それぞれの項目について確認していきます。

・当座資産

流動資産の中でも、特に現金化しやすい資産が当座資産です。当座資産には現金や預金、売掛金、受取手形などが含まれます。売掛金や受取手形とは、簡単に考えると「後でお金を受け取ることのできる権利(債権)」だと考えてください。

商品を購入すると支払い義務が発生します。ただ、その都度お金を支払っていては煩雑になるだけです。そこで企業間で取引する場合、購入した商品は月末などにまとめてお金を支払うのが普通です。商品を届けて先に売上を計上しておくが、その分はツケにしておくのです。

このときのツケに当たるものが売掛金や受取手形です。「相手先がお金を支払ってくれる権利」も資産になるのです。売掛金や受取手形をまとめて、売上債権と表現することもあります。以下のような請求書を送ることで売掛金が発生するようになります。

ただ、売掛金や受取手形が増えすぎるのは問題です。お金が振り込まれなければ商品開発を行うことができませんし、銀行への返済もできません。

相手先が倒産すれば、お金の回収すらできません。売上債権(売掛金や受取手形)が増えるのは大きなリスクなのです。

・棚卸資産

棚卸資産とは、倉庫に眠っている商品だと考えてください。商品であるため、これを売ればお金に変えることができます。そのため、1年以内に現金へと変換することが可能な流動資産に分類されます。商品がないと商売ができないため、在庫をもつビジネスでは棚卸資産の保有が重要です。

ただ、棚卸資産を持ちすぎることは危険です。棚卸資産とは、言い換えれば在庫のことです。在庫をもっていたとしても、売れなければお金を生み出しません。

それにも関わらず、在庫を仕入れるとお金の支払い義務が発生します。また、在庫を長く持っていると商品価値が下がっていきます。「古い商品」というだけで売れなくなりますし、メーカーに返品しようにも拒否される可能性があります。

しかも在庫の管理には倉庫代がかかりますし、在庫数を把握するためのシステムも導入しなければなりません。また商品を扱うのは人間であるため、なぜか在庫の数が合わない(在庫が消える)ことは頻繁にあります。このようなことが起こるため、過剰在庫はリスクしかありません。

・その他流動資産

上記の2つ以外の流動資産が「その他流動資産」に該当します。例えば、1年以内に返してもらうという条件でお金を貸す「短期貸付金」や、本業での活動以外で発生したツケである「未収金」などがこれに該当します(本業で発生したツケは売掛金です)。

流動資産にはこのような項目があり、実際の貸借対照表でも、上から「当座資産 → 棚卸資産 → その他流動資産」という順番になっています。

固定資産の中身を学ぶ

先ほどの流動資産とは違い、1年以上経過してもすぐには現金化できない資産を固定資産といいます。固定資産には「有形固定資産」「無形固定資産」「投資その他資産」があります。

・有形固定資産

有形固定資産とは、工場やビル、土地など形のある固定資産のことを指します。機械などの設備も有形固定資産です。

現金を得るために工場を売るわけにはいきません。商品の生産ができなくなってしまいますし、ビジネスでの競争力がなくなってしまいます。このように、形があってすぐに現金化できない資産が有形固定資産です。

・無形固定資産

形はないが、長期的スパンで収益をもたらせてくれる資産が無形固定資産です。例えば、特許権などがこれに該当します。

特許権をもっている場合、独占的にその商品を販売できます。つまり、「特許権自体を売ってお金に変える」ことはすぐに実行できないが、特許権は1年を超えてお金を生み出す無形の資産であると考えることができます。

他にも、無形固定資産には営業権(のれん)という項目もあります。これには会社を買収したり、他企業のブランド商品の販売権を購入したりしたときが該当します。このときの営業権(のれん)も長期的にお金を生み出す無形の権利です。

・投資その他資産

「投資」という言葉があることから分かる通り、長期的に持つことを前提とした株などが「投資その他資産」に該当します。自分の子会社へ出資するときなどは、「投資その他資産」の項目に分類されます。

ここまで話してきた内容が資産に書かれている主な項目です。貸借対照表に書かれている順番通りに記載しているため、このまま読み進めていけば資産の内容を把握できるようになります。「どの項目の数字が多くなっているか」を見極めることにより、企業の戦略を判断できるようになります。

貸借対照表の負債(流動負債、固定負債)

次に、負債について確認していきます。前述の通り、1年以内に返済すべきものが流動負債であり、1年を超えてゆっくり返済する負債が固定負債です。

資産について説明しましたが、負債に関する考え方も似ています。同じ流動負債の中でも、貸借対照表の上にあるほど支払うときのスピードが速くなります。

流動負債の中身を学ぶ

流動負債は主に「仕入債務」と「短期借入金」に分けることができます。それぞれについてみていきます。

・仕入債務

店舗などで商品を売るとき、必ず仕入れが必要です。例えば、飲食店を営む場合は食料を調達しなければいけません。いわゆる、材料費です。他にも、包丁などの調理器具も必要です。

これらを購入するとき、多くはその場でお金の支払いを行いません。そのつど支払ってもいいですが、毎日の仕入れのたびにお金を払うのは面倒ですし手間がかかります。そこで、多くの企業は月末などにまとめてお金を支払います。要は、相手企業にツケでの購入をお願いするのです。

このようなツケ買いには買掛金や支払手形があり、それぞれを合わせて仕入債務と呼ばれます。後でお金は払わなければいけないものの、お金がなくても商品の仕入れができるため、とても便利な方法です。

これら仕入債務は比較的早くお金を支払う必要があるため、負債の中でも一番上に記載されます。

・短期借入金

銀行から借りたお金のうち、1年以内に返済しなければいけないお金を短期借入金といいます。早目に返済する必要があるため、素早く稼いで現金の回収を行い、利息を付け足して返済する必要があります。

固定負債の中身を学ぶ

流動負債とは異なり、固定負債は1年を超えてゆっくりと返済すれば良い負債です。固定負債には、主に「社債」と「長期借入金」の2つがあります。

・社債

社債とは、会社がお金を集めるために発行する債券です。会社は社債を発行して、これを投資家たちに購入してもらいます。それから数年後に、利子をつけてお金を返します。

身近な例でいえば、国債がこれに該当します。国がお金を集めるために発行する券が国債です。国債を買ってもらえば、それだけ国にお金が入ってきます。もちろん、このときのお金は借金になります。5年国債や10年国債という言葉がある通り、決まった年数が経過した後に国は利子をつけて国債購入者に返します。

このような国債ですが、これを会社が行うと社債という言葉に変わります。国に比べると会社のほうが破たんリスクは高いため、金利は社債の方が圧倒的に高いです。

・長期借入金

1年以内の返済が必要な短期借入金に対して、長期借入金では1年を超えて銀行からお金を借りることができます。返済期間によって名前が変わると考えましょう。

借入金を短期と長期で分ける理由ですが、これは企業の安全性を明確にするためです。例えば100万円の借金をしていたとしても、その中で長期借入金が90万円であれば、すぐに返済しなければいけない10万円さえ用意すれば会社は安心できます。

しかし、100万円のうち短期借入金が90万円であった場合、会社は慌てて現金をかき集めなければなりません。返済義務が生じるお金を短期や長期で分けることは非常に重要なのです。

貸借対照表の負債では、ここまでの内容を理解できればひとまず問題ありません。貸借対照表の上から下へ行くにつれてお金の返済は遅くても良いなど、ざっくりと基本を理解することが大切です。

貸借対照表の純資産(株主資本)

最後は純資産であり、会社の骨格ともいえる重要な部分です。

お金を調達するとき、主に2つの方法があります。それは、「誰かからお金を借りる」または「自分でお金を用意する」のどちらかです。

お金を借りる場合、主に銀行などから借金をします。借金すれば、それまで買えなかった機械を購入できますし、新たな広告を打てます。こうして稼いでいき、後でお金を返していきます。

それに対して、自分でお金を用意することもあります。このようなお金が純資産です。純資産は自ら調達したお金なので、誰か他の人や会社に返済する必要はありません。つまり、好きに使うことができます。

純資産は大きく3つに分けることができ、それぞれ「株主資本」「評価・換算差額等」「少数株主持分」などがあります。この中でも、最も重要な要素が株主資本です。純資産の中では株主資本の割合が圧倒的に大きいため、株主資本が重要視されます。

・株主資本

株主資本とは、簡単に考えると「株主によるお金 + これまで自力で稼いだお金」で計算することができます。会社では純資産が多いほど良いとされていますが、言い換えれば株主資本の額が大きいほど優良であると考えることができます。

会社の立ち上げを行う場合、その多くは中小企業社長(会社設立者)のポケットマネーからお金を出します。このお金で会社の株を購入して、純資産に組み込みます。社長はお金を会社に入れる代わりとして、自分が運営する会社の株をもつことができます。

もちろん、社長だけでなく他の人に株を購入してもらい、お金を出してもらってもいいです。いわゆる、「出資を受ける」ようにします。

このときのお金は返す必要がありません。銀行からお金を借りたときのように、「将来は必ず返済しなければいけない」という義務はないのです。株主同士で株券の売買を行うことはあっても、特別なことがない限りお金を返すことはありません。

なお株主資本は「資本金」「資本剰余金」「利益剰余金」の3つに大きく分けられます。資本金とは、会社が株式を発行することで調達したお金のことを指します。先ほど、会社設立時には社長が株を購入して会社にお金を入れることを紹介しました。このときのお金は資本金に分類されます。

また、資本剰余金はザックリと「資本金の仲間」と考えましょう。資本剰余金も株主から集めてきたお金です。そして、利益剰余金は「それまで会社が頑張って稼いだお金」のことです。

「資本金」「資本剰余金」「利益剰余金」を合わせると、「株主によるお金 + これまで自力で稼いだお金 = 純資産の額」になることを理解できれば問題ありません。

・評価・換算差額等

会社によっては、他の企業の株を購入することがあります。上場している企業などを見れば分かる通り、このときの株価は時間経過と共に変動します。

購入時点での株価よりも、いまの株価の方が高ければ、それだけプラスになります。その逆に、購入時点よりも株価が下がれば、時価はマイナスになります。つまり評価・換算差額等とは、「株などの有価証券を購入したときと現時点での差額」だと認識すればいいです。

・少数株主持分

子会社が発行している株のうち、親会社以外がもっている株のことを少数株主持分といいます。

例えば、あなたがA社を経営していると仮定します。このとき、子会社としてB社を作ります。B社で100株を発行し、このうちA社が90株を保有しました。残りの10株は他の人が購入したとします。このときの10株が少数株主持分に相当します。

前述の通り、株を購入してもらって出資を受けた場合は返済する必要がありません。このとき、他の人に購入してもらった10株分は返さなくてもよいお金であるため、その分だけ純資産が増えなければいけません。そこで、この部分のお金について少数株主持分という名前で純資産に組み込むのです。

ここまで説明してきた内容が純資産に関わる主な内容です。起業家や会社経営者がビジネスを動かす場合、ここまでのことを理解できれば十分です。

決算書の貸借対照表(B/S)を学び、ビジネスに活かす

貸借対照表(B/S)の読み方や考え方について、できるだけ分かりやすく述べてきました。ここまでのことを理解すれば、貸借対照表に対する苦手意識が少しはなくなったのではないでしょうか。

ビジネスを動かす経営者の場合、決算書を細かく分析できる必要はありません。起業・独立や副業を考えている人であれば、これらの内容をザックリと理解できれば十分だといえます。

そう考えると、決算書の貸借対照表(バランスシート)とはいっても意外とその中身は簡単ではないでしょうか。決算書を見れば会社の財務状況の中身を確認できますが、「1年以内かどうか」「貸借対照表の上にあるか、下にあるか」などを基準にして中身を確認すれば問題ありません。

自分で貸借対照表などの決算書をみれば、ビジネスがどう動いているのか分かるようになります。そうすれば、起業家や会社経営者としてさらにビジネスを円滑に回せるようになります。

テレワーク求人募集!副業OK

私たちの会社について

企業の規模や歴史:「創業10年、地域に密着したサービスを提供しています。」

事業内容やミッション:「Web制作や広告運用を通じて、お客様の成功を支援しています。」

働く環境の特徴:「フルリモートで全国どこでも勤務可能。」「多様性を重視し、誰もが活躍できる職場を目指しています。」

具体的なお仕事内容

あなたにお任せしたいのは、以下の簡単な業務です。

主な業務内容:

「顧客とのやり取りや問い合わせ対応」

「案件情報の管理(簡単な入力作業中心)」

「メールやWebを使った確認業務」

働き方:

「在宅勤務で、あなたのライフスタイルに合わせた柔軟な勤務が可能です。」

必要なスキルや資格(あれば記載):

「特別な資格やスキルは不要です」

「PC操作ができる方、基本的なメール対応ができる方」

人材像:

「自宅で落ち着いて働きたい方」

「副業を始めたい方や安定した収入を得たい方」

このお仕事の3つのポイント

- 完全在宅で全国どこからでもOK!

- 初月から月収30万円以上を目指せる!

- 未経験でも安心のサポート体制

難しい広告運用や分析は不要。本部がすべて代行するので、未経験でも安心です。

【求人詳細】未経験の方大歓迎!丁寧に指導します

| 雇用形態 | 在宅フリーランス(副業もOK) |

|---|---|

| 仕事内容 | 求人広告の運用・改善(企業の採用・集客支援をサポート) |

| 働く場所 | 完全在宅・リモートワーク可 |

| 報酬例 | 案件1件ごとに6万円~50万円(月収100万円も可能) |

| 待遇 |

スキル獲得制度あり(副業もOK)

|

| 募集背景 | 人材採用の需要が高まり、広告運用スキルを持つ人材が不足しているため。 |

| 応募方法 | 下記フォームよりWEB面接 |