会社状態を分析するとき、決算書がどのようになっているのかを確認することは重要です。このとき、多くの人は会社規模の大きさを指標にしがちですが、実際のところ関係ありません。それよりも、中身がどのような現状になっているのかが重要です。

体の大きい人が必ずしも健康とは限らないのと同じように、大企業であっても不健康であることはよくあります。誰もが知っている会社であっても、毎年のように赤字を垂れ流していることがありますし、破産してしまうこともあります。

これらの会社の安全性については、決算書をみることで把握できます。決算書を確認すれば、将来もビジネスが継続可能な会社かどうか判断できるようになるのです。

そこで決算書の中でも、ここでは「どこに着目して分析すれば安全性が見えてくるのか」について確認していきます。

自己資本比率:上下のバランスをみる

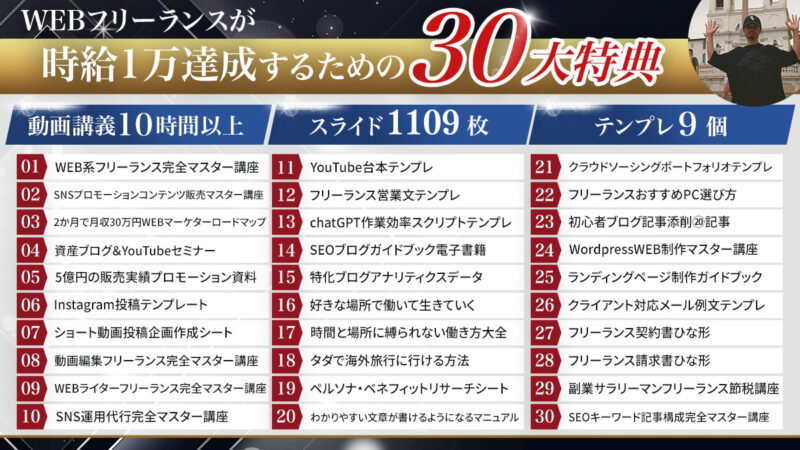

企業の安全性を確認するとき、貸借対照表を活用します。貸借対照表はバランスシートとも呼ばれ、その会社の資産がどのような構成で成り立っているのかを表します。バランスシートという言葉から分かる通り、重要なのは「どれだけバランスが取れているのか」という点です。

倒産の危機に近づいている会社では、バランスが崩れていることが多いです。企業の健全性というのは、単純にバランスが取れているかどうかを確認すれば問題ありません。

それでは、具体的にどのようにバランスを見ればいいのでしょうか。これは、貸借対照表の「上と下」「左と右」のバランスを見て分析していきます。

負債と純資産の割合から会社の安定性を見る

まず確認すべきは上下のバランスです。より具体的にいうと、会社で運用しているお金のうち、どれだけ自分のお金で会社を回しているのかを確認します。

これは、「借金の少ない会社であるほど、倒産する危険性が低い」という原則から由来しています。

会社が使えるお金には、他人から借りたお金である「負債(返さないといけないお金)」と自分のお金である「純資産(返さなくてもよいお金)」の2種類があります。負債を他人資本、純資産を自己資本と表現することもあります。純資産(自己資本)が多いほど、後で返済義務が発生しません。

企業が倒産するのは、手元に現金がなくて支払いに滞ることが原因です。自己資本で運営していれば支払いに困る機会は少なくなるため、より安全であると考えることができます。

たとえ売上や利益が多くても、負債(他人資本)が莫大な額であれば、稼いだお金を返済に回さなければいけません。稼げればいいですが、もしお金が上手く回らなくなれば倒産の危機に陥ります。そこで総資産のうち、自己資本(純資産)の割合である自己資本比率を確認します。

- 自己資本比率 = 自己資本 ÷ 総資本 × 100

一般企業であれば、自己資本比率が30%以上であるのが望ましいとされています。50%以上であると、かなり優良です。もちろん、業種によって自己資本比率の平均が異なるため、同業種の他の企業と比べる必要があります。なお、自己資本比率は大きいほど安全であると考えましょう。

要は、上下での安定性は「負債(借金)が少ないほどいい」という単純な考え方で成り立っています。

ただビジネスであるため、必ずしも借金が悪いわけではありません。事業を発展させるために銀行融資などで借入をするのは非常に重要であり、借金をするからこそビジネスの可能性が広がるようになります。確かに純資産が多いほど会社は安定であるものの、自己資本比率が高いからといって優れているわけではありません。

しかし、いずれにしても負債金額の比率が高すぎると危険な状態と判断することができます。

流動比率、固定比率:左右のバランスをみる

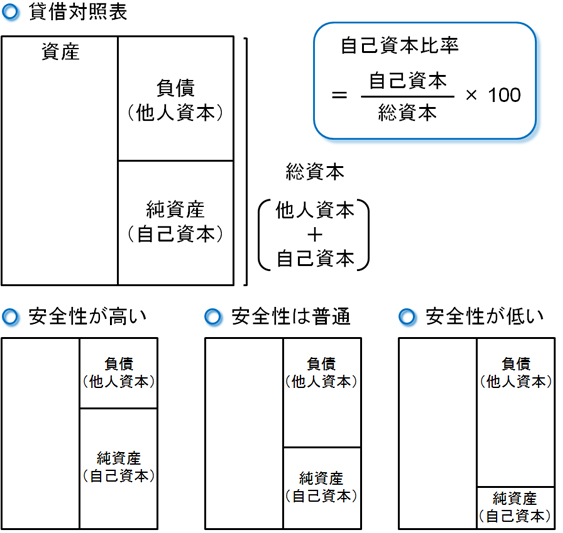

左右のバランスをみることによっても、企業の安全性を判断できます。このときは、「どれだけお金を支払う能力があるか」に着目します。

例えば、銀行からお金を借りて返済期限が間近に迫っているとします。ここでお金返せなければ、会社は即倒産です。どれだけ利益が出ていたとしても、現金がなくなると会社は倒産します。

どちらかというと、企業の安定性を確認するときは横のバランスの方が重要になることが多いです。このとき、横のバランスでは以下の2つを確認していきます。

- 流動比率

- 固定比率

これらを理解すれば、決算書からより会社の安定性を推測できるようになります。

流動比率で短期的な健全性を確認する

前述の通り、現金が底をつくとその瞬間にゲームオーバーとなり、倒産となってしまいます。ただ、たとえ手元に現金がなかったとしても、株や売掛金があれば、株を売ったりお金の回収を急いだりすることですぐに現金を用意できます。

つまり、すぐにお金に変えることのできる資産があれば何とかしのぐことができます。これを流動資産といいます。当然、流動資産は多ければ多いほどいいです。現金は当然として、売掛金など、1年以内に現金に変えることのできるものが流動資産です。

ただ、その反対に1年以内に返さなければいけないお金も存在します。これを流動負債と呼び、流動負債が多ければその分だけ資金繰りは厳しくなります。

そのとき、「流動負債(借金)に比べて、流動資産(すぐ現金に変えれる資産)が多いほど会社は健全」といえます。そうしたとき、短期間での安全性を測る指標として流動比率があります。流動比率では、流動資産と流動負債の割合をみます。

- 流動比率 = 流動資産 ÷ 流動負債 × 100

流動比率は数値が高いほど良く、一般的に150~200%以上であると安全であるといわれています。

言い変えれば、すぐに返さないといけない借金の1.5~2倍以上の流動資産(現金、株、売掛金など)をもっていれば安全性が高いといえます。

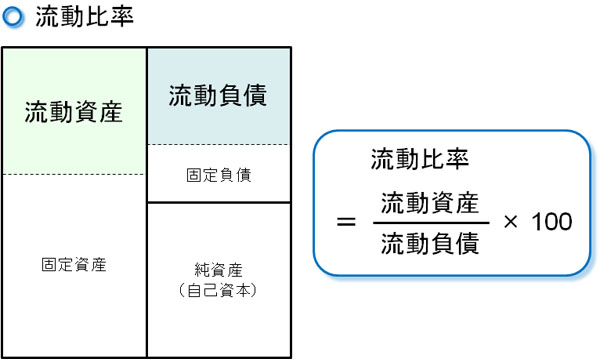

流動負債が多い状態は危険

その反対に流動資産よりも、流動負債のほうが多ければ、1年以内に返済しなければいけない借金のほうがたくさんあるといえます。そうなると、会社は非常に危険な状態にあるといえます。

以下のような状態がこれに該当します。

この場合、会社の資金繰りは大変になります。入ってくるお金よりも出ていくお金のほうが多いからです。当然、こうした状態の経営状態だと1年以内に破綻する確率が高くなります。

もちろん、保有する不動産や固定資産を何とか売却して現金化することで切り抜けることは可能です。また、流動負債について「できるだけ支払いを後にして問題ない」という約束を取り付け、お金の返済を先送りすることで持ちこたえることも可能です。

しかし、いずれにしてもこうした経営状態の会社は好ましいとはいえず、キャッシュフローが悪いために倒産の危険性が高いです。

このような状況に陥るケースは、「銀行融資によって得たお金の多くを固定資産の購入などに充てる」と起こりやすいです。

銀行から借りたお金で、後先考えずに投資に回していれば、お金を返せない状況に陥ってしまうのです。本来、何年先までも見通して投資しなければいけません。

固定比率で長期スパンでの安定性を図る

またこれら流動比率に対して、固定比率の考え方もあります。決算書では、1年を一つの区切りと考えるようにします。同じ資産であっても、現金や売掛金のように、1年以内にすぐ動かせる現金が流動資産となります。

それに対して、資産の中でも不動産や特許権など1年以内にすべて現金化できるわけではなく、長期にわたってお金を生み出すものが固定資産です。

流動比率に対して、短期ではなく長期的な安全性を測る指標が固定比率です。固定比率では、固定資産と純資産(自己資本)の割合をみます。

固定資産には工場や自社ビル、土地など、長い期間使い続けることを前提とした資産があります。このうち、「ビジネスで必要な固定資産を自己資本でどれだけまかなっているのか」を表したものが固定比率です。

- 固定比率 = 固定資産 ÷ 自己資本 × 100

固定比率は数字が低いほどいいといえます。100%を超えると「借金に頼って固定資産を購入している」ことを意味します。

ただ、銀行からお金を借りて投資を行うことは頻繁にあるため、固定比率が100%を超えている企業はたくさんあります。つまり、固定比率が100%を超えるのは必ずしも悪いことではありません。本当に問題なのは、「すぐに返さないといけないお金(流動負債)で固定資産ばかり購入していないか」という点です。

決算書から企業経営の方向性を考えるべき

このようにして、決算書を読み解きながら分析していきます。単に売上や利益の額だけを見ていても、その企業の安全性は見えてきません。全体のバランスを確認できるようになれば、企業の状態が適切かどうかを判断できるようになります。

最も簡単な経営分析としては、上下のバランスがあります。単純に負債(借金)よりも純資産が大きいほど経営は安定しているといえます。

ただ、より重要になるのが横のバランスです。このとき、流動比率を確認しましょう。流動資産(現金など)と比較して、流動負債(借金)の割合を確認していくのです。特に流動負債が膨れ上がり、流動資産よりも大きくなっている状態は非常に危険です。資金繰りが悪く、すぐ倒産する危険性があります。

同時に固定比率も健全性を確認する上で重要です。固定資産を自分のお金でまかなっているかどうかの指標が固定比率になります。これらを理解したうえで経営分析を実施しましょう。